相続が発生したときに注意しておくべき「期限」のまとめ

遺産相続に関係する手続は時間との勝負、ということをご存じでしたか?

葬儀やお通夜など各種法事の手間に忙殺され、手続の期限を忘れないようにしたいところです。

では、遺産相続時に気を付けなければならない期限には、どのようなものがあるのでしょうか。

一覧としてまとめてみたいと思います。

相続発生時に注意すべき「期限」の一覧

| 3か月 | 相続放棄 |

|---|---|

| 4か月 | 準確定申告 |

| 10か月 | 相続税申告・納税 |

| 1年 | 遺留分侵害額請求 |

| 3年(3年10か月) | 相続税法上の特例申請 |

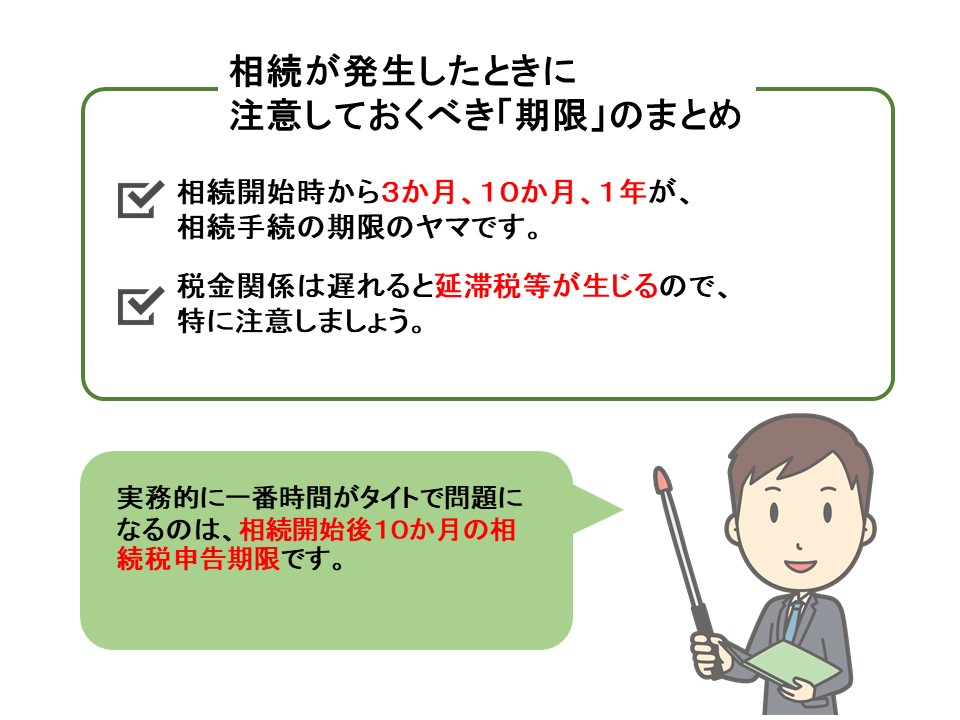

相続が発生するときに注意すべき期限ですが、「3か月」「4か月」「10か月」「1年」「3年」の5つがポイントになります。

どういった手続きが該当するのか、以下にまとめてみました。

目次

3か月以内が期限

相続放棄と限定承認がこれに該当します。

相続放棄

相続できる遺産の全てを放棄する(受け取らないとの意思を表明する)手続です。

相続財産には借金も含まれますから、相続財産が明らかにマイナスになる場合や、他の親族と関わり合いになりたくない場合などは相続放棄を行います。

限定承認

限定承認とは、相続の一部放棄、と考えてよいでしょう。

相続人がプラスとなる範囲に財産を限定し、それに見合うマイナスの財産も一部引き継ぐ方法です。

借金もあるが、どうしても先祖伝来の土地だけは手放せないなどのケースで使用されます。

ただし手続が煩雑なうえ、相続人全員でしなければ限定承認できないので、実務上はほとんど使われることはありません。

4か月以内が期限

所得税の準確定申告

亡くなった年の1月1日から死亡した日までの所得を申告しなくてはなりません。この手続を「準確定申告」と呼びます。

準確定申告では相続人全員が、納税者として被相続人の所得税を申告する義務を負います。

10か月以内が期限

相続税の申告と納付

良く勘違いされているのですが、相続税の「申告」のみが10か月以内ではありません。納付もこの期限内に済ませる必要があります。

相続税の対象となる金額は、「3000万円+(相続人の人数)×600万円」の基礎控除を超えた部分です。

例えば1億円の相続財産を3人で相続したときは、「1億円-(3000万円+1800(600万×3人)万円)=5200万円」が相続税の課税対象となります。

遺産分割協議では、この10か月を意識して一人当たりの相続額を確定していきましょう。

ただし、遺産相続協議が長引く場合は、以下2通りの方法があります。

- 1.管轄する税務署の署長から申告期限の猶予の許可をもらう

- 2.法定相続分に準じて暫定的な申告を行い、遺産分割協議完了後に修正申告を行う

1年以内が期限

遺留分侵害額請求

遺留分とは、いわば相続人が相続できる財産の「最低保証額」を定めているものです。

相続を受けた額が遺留分に満たない場合は、差額分を請求して取り戻すことができます。これが「遺留分侵害額請求」です。

ただし、遺留分侵害額請求は、遺留分を侵害している他の相続人等に対し、遺留分の侵害があったことを知ったときから1年間行使しないときは、時効によって消滅してしまいます。

遺留分侵害額請求は、内容証明郵便によって行うのが通常です。

遺言書の内容が著しく不公平であるときには、1年以内にこれらの手続を完了させましょう。

3年以内が期限

小規模住宅地の減税の特例

被相続人が事業または居住用として使っていた宅地のうち、240平方メートルまでの部分は一定の条件下で相続税が減税されます。

その条件とは「引き続き事業に使うこと」や「居住用として住み続けること」などです。これらを満たせば最大80%の減税が適用されます。

ただし適用を受けるまでの条件が非常に複雑ですから、税理士など専門家のサポートを受ける必要があるでしょう。

配偶者の相続税の軽減

被相続人の配偶者が遺産を相続したとき、「1億6000万円か法定相続分」までの金額は相続税がかかりません。

ただし、この特例を受けるには原則として10か月以内に遺産分割協議が完了し、配偶者の相続分が確定している必要があります。

万が一確定していなかったとしても、3年以内であれば遺産分割協議の終了後、相続税の免除が適用されます。

農地等の相続税に対する猶予、減税

相続した遺産に農地が含まれていた場合で、相続人が農業経営を引き継ぐなら、相続税の減額が受けられます。

また条件次第ではさらなる減税も可能ですから、忘れずに手続きを行うようにしましょう。

迅速かつスマートな遺産相続協議が重要!

このように相続に絡む期限の多くは、「遺産分割協議」が前提となっているものが多くあります。

つまり、遺産分割協議が長引けば、その分だけ後々の手間が増え、手続きも煩雑になります。

また、相続税の納付が遅れると、延滞税等を徴収されることになり経済的なデメリットも発生します。

遺産相続協議をできるだけ早く成立させ、その後の手続きを期限内に行うためにも、専門家である弁護士のサポートを受けていきましょう。

特に限定承認や遺留分の確定では、法律の専門家の知見が非常に役立ちます。

このコラムの監修者

-

弁護士法人紫苑法律事務所

福田 大祐弁護士(兵庫県弁護士会)

神戸市市出身。弁護士法人紫苑法律事務所の代表弁護士を務める。トラブルを抱える依頼者に寄り添い、その精神的負担を軽減することを究極の目的としている。